摘要:整体来看,燃气行业的主要矛盾是终端气价仍偏高,压制了需求增长。就当前而言,煤改气是行业过渡阶段的核心政策。利用行政手段来推广天然气的使用。短期来看,“2+26”个城市煤改气补贴金额高,禁煤区执行力度强,有望对相关标的接驳工程、燃气具销售、燃气销售带来爆发式增长。长期来看,在本轮煤改气进行完后,当地特许经营权企业将面临“天花板”,因此长期要看不受区域限制的燃气设备销售企业、区域涉及较多工业用气企业的标的和拥有价格低廉的煤层气企业。

一、 煤改气:正处于政策强制引导的过渡期

天然气是一种高效、清洁的能源,未来有望成为继煤炭、石油之后的主力能源。然而,终端气价的高企压制了燃气用气量的增长。预计价格降低将会在2019年后,大批LNG接收站建成完成后逐步实现。因此,在气改降低终端气价之前,燃气行业仍将处于过渡时期,仅凭其内生消费弹性不足以实现“十三五”规划。所以短期来看,最直接的方式就是利用行政手段和财政补贴来强制推动其内生发展,支撑行业在过渡时期持续成长。远期而言,依赖政府补贴支持的商业模式不具备远期可持续性,随着气改提升用气经济性,煤改气对补贴强度的需求有望相应减弱,从而以更低的行政和财政资源撬动更强的气量弹性。

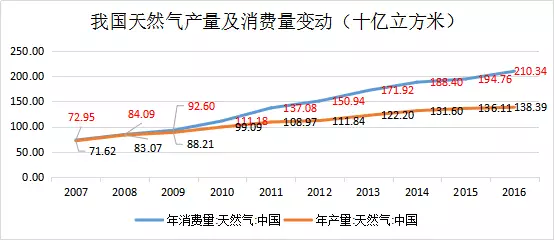

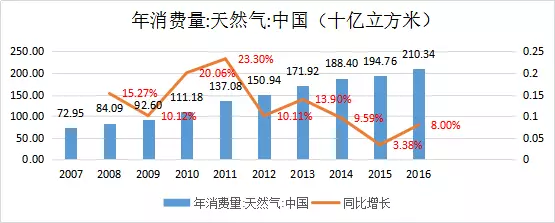

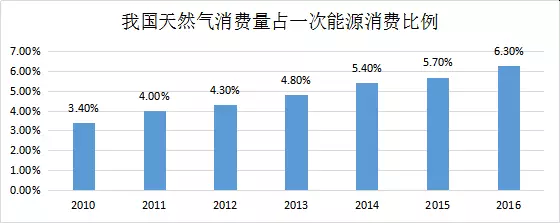

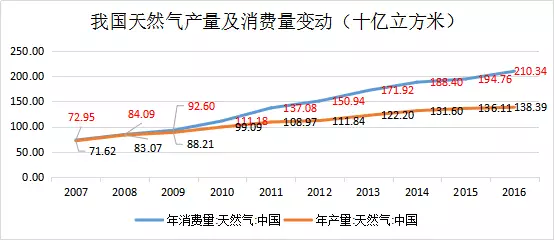

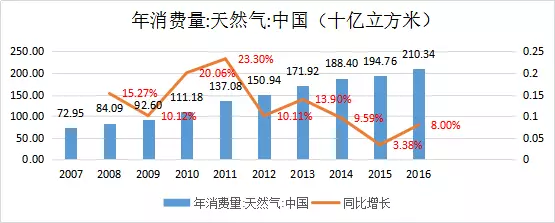

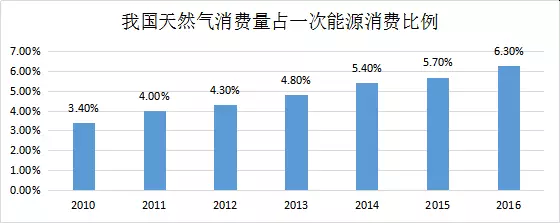

根据我国《能源发展十三五规划》及《天然气发展十三五规划》等指引,到2020年天然气消费量占一次能源消费比例将从2016年的6%提升至8-10%。即用气量由2016年的2065亿方上涨至2020年的3600亿方,气化人口由2015年的3.3亿人提高到4.7亿人。全国天然气消费量同比增长需达到15%。然而,2014年底国际油价暴跌导致天然气相对油价的经济性大幅削弱。受此影响2015-2016年,我国天然气整体增速回落至2.9%、6.5%。进入2017年上半年,伴随着经济复苏和煤改气政策推动,我国天然气消费量增速回升至15.2%,行业底部反转趋势确立,煤改气初见成效。

二、 煤改气发展格局:短中期看居民端,长期看工业端

民用采暖改造是2016年冬季全面开始放量的新市场。各地一方面采取行政手段关停燃煤锅炉,设立禁煤区,另一方面对设备改造、管道接驳、燃气用气等环节均提供了多项补贴。

整体来说,煤改气凭借政府的行政资源和财政资源弥补天然气因经济性不足导致的内生增速的不足。尽管依赖政府补贴支持的商业模式不具备远期可持续性,但煤改气政策在短期到中期仍将是支撑行业持续成长的核心政策。远期而言,随着气改提升用气经济性,煤改气对补贴强度的需求有望相应减弱,从而以更低的行政和财政资源撬动更强的气量弹性。

1. 民用采暖煤改气:弹性巨大的新增市场

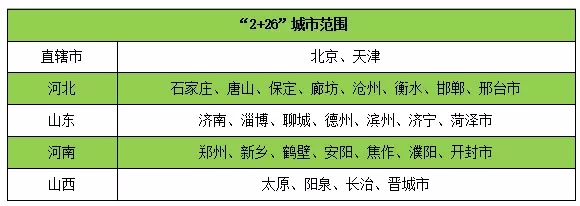

当前民用采暖煤改气覆盖区域是当前的“2+26”个城市,预计未来将会向华北大部乃至全国扩张,针对接驳、燃气具、用气费用的补贴政策有助于加快煤改气的实施进度。除了带来接驳工程和燃气具销售量的大幅增长外,还有望带来销气利润的快速增长。

中短期来看,以“2+26”个城市为核心,借助高补贴加速推动煤改气

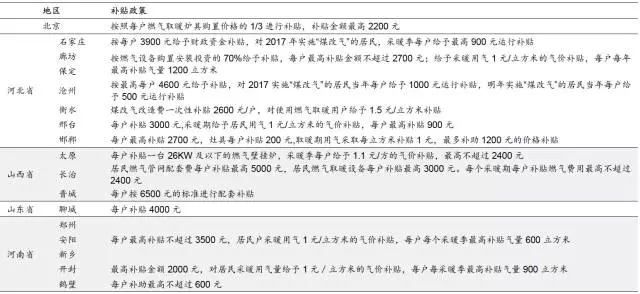

为响应国家政策,落实加快天然气利用和大气污染治理进度,2017年3月1日,环保部、发改委、财政部、能源局及相关6大省市政府联合印发《京津冀及周边地区2017大气污染防治工作方案》,全面推进北方冬季清洁取暖工作,将规划首批实施范围定为北京市,天津市,河北省石家庄、唐山、廊坊、保定、沧州、衡水、邢台、邯郸市,山西省太原、阳泉、长治、晋城市,山东省济南、淄博、济宁、德州、聊城、滨州、菏泽市,河南省郑州、开封、安阳、鹤壁、新乡、焦作、濮阳市。

《方案》提出,全面加强城中村、城乡结合部和农村地区散煤治理,北京、天津、廊坊、保定市2017年10月底前完成“禁煤区”建设任务,传输通道其他城市于2017年10月底前,按照宜气则气、宜电则电的原则,每个城市完成 5万-10万户以气代煤或以电代煤工程。

8月21日印发《京津冀及周边地区2017-2018年秋冬季大气污染综合治理攻坚行动方案》。目标指出要全面完成《大气十条》考核指标。2017年10月至2018年3月,京津冀大气污染传输通道城市PM2.5 平均浓度同比下降15%以上,重污染天数同比下降15%以上。该方案为京津冀煤改气地区制定了详细的整改方案,明确提出建设完善空气质量监测网络体系、加快散煤污染综合治理和加强无组织排放治理改造,并直接关注涉及大气污染的主要企业,整改停运不犹豫,并在时间上也做了准确规划,预计此次方案将更加有的放矢,落地预期增强。再加上京津冀大气治理时间紧,临近考核期限,政治和环境压力大,政府动力足,这将会直接推动煤改气、大气治理企业的迅速发展。

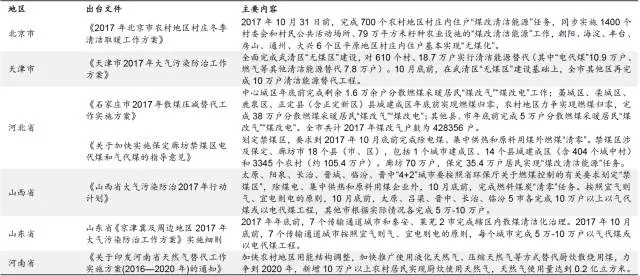

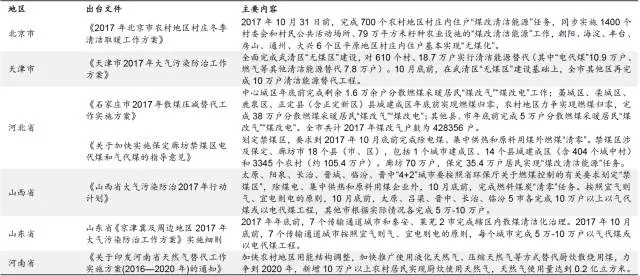

京津冀及周边地区居民煤改气政策细则

2017年5月16日,在《关于开展中央财政支持北方地区冬季清洁取暖试点工作的通知》中提出,中央财政支持试点城市推进清洁方式取暖替代散煤燃烧取暖,试点示范期为三年,中央财政奖补资金标准根据城市规模分档确定,直辖市每年安排10亿元,省会城市每年安排7亿元,地级城市每年安排5亿元。京津冀及周边地区大气污染传输通道“2+26”城市被纳入试点城市范围,财政补贴资金每年共达158亿元。各城市纷纷出台居民“煤改气”补贴政策,一次性补贴金额每户2000元-6500元不等,采暖气价补贴每户600元-1200元不等。

“2+26”部分城市补贴政策

随着京津冀及周边地区各城市“气代煤”政策规划陆续推出,预计2017年“2+26”城市新增农村煤改气用户约276万户。按每户每年平均用气量1300立方米推算,2017年新增民用天然气用气量约达36亿立方米。

2+26 城市居民煤改气新增居民用气量预估

长期政策:煤改气覆盖区域确定性扩大

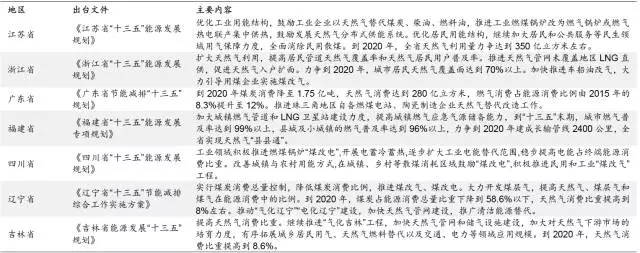

除京津冀及周边地区之外,华北地区的山东、河南、经济发达的长三角、珠三角,以及未来气源短缺问题有望得到中俄东线解决的东北地区,均是“煤改气”工程重点推进区域。

各地天然气"十三五"规划

根据各省“十三五”规划,除了京津冀地区以外,在可能推进煤改气的省份中,山东、重庆、辽宁、江苏、浙江等省份的天然气用气量复合增速均超出全国均值。

1、居民端总结:煤改气使得相关标的在接驳工程与燃气具设备销售方面的业绩在2017年起呈爆发式增长。待工程与设备销售业务空间逐渐缩窄时,预计居民气量将贡献增量业绩。由于农村地区普遍缺乏热电厂集中供暖,新增煤改气用户普遍以燃气采暖,每户年均用气量有望达到1300方/户,是仅使用燃气做饭的城市居民的6倍。按照补贴后1.2元/方计算,2017年300万户改造后将会增加1300*1.2*300万户=46.8亿元营收。

2、 工业端:工业用天然气经济性仍受油价压制,交通领域比价优势相对明显

交通领域:天然气在交通领域相比替代能源已经具备较为稳定的经济性优势

制约天然气发展的核心因素在于天然气相对煤、油等替代能源的经济性关系。2015年底以来,随着国内天然气门站价降价0.7元,油价、煤价分别上涨,天然气相比部分替代能源已经出现一定的经济性优势。然而,天然气总体而言仍未突破油气比价的边际天花板,这也意味着天然气在当前价格水平下的价格-销量弹性仍有不足,终端气价必须进一步下降,方可最终实现用气量规划。以华北的石家庄周边地区为例,截至2017年6月底,同等热值下,当地工业用天然气价格相较燃料油已经享有3%的经济性优势。然而,工业气价相比煤贵出219%。在作为交通燃料的各种竞争能源中,LNG相比柴油在同等热值下便宜40%,CNG相比同等热值的93号汽油便宜16%。总体而言,天然气在交通领域相比替代能源已经具备较为稳定的经济性优势,但在工业领域相比主要替代能源仍然不占优势。

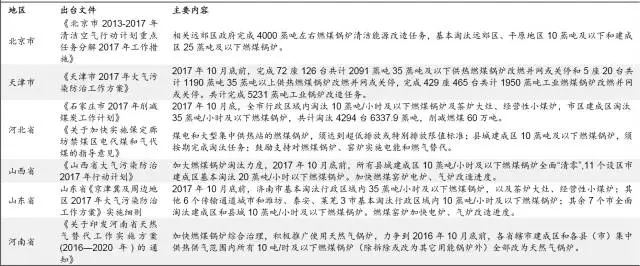

工业锅炉煤改气:气量增长的长期引擎

工业燃煤锅炉的煤改气工作相较农村煤改气开始更早,一方面改造空间随着改造锅炉体量的提升而持续释放,另一方面前期通气用户已经开始贡献可观气量。由于到非居民用气占我国天然气消费比重在70%-80%,工业锅炉煤改气有望成为我国用气量增长的长期引擎。

工业煤改气政策支持力度逐渐加大:《能源“十三五”规划》提出“十三五”期间天然气替代燃煤锅炉18.9万蒸吨的目标。《京津冀及周边地区2017大气污染防治工作方案》提出,将小燃煤锅炉“清零”工作作为大气污染治理的重要举措之一。2017年10月底前,北京、天津、石家庄、廊坊、保定、济南、郑州行政区域内基本淘汰10蒸吨及以下燃煤锅炉,以及茶炉大灶、经营性小煤炉,“2+26”其他城市建成区及县城全面淘汰10蒸吨及以下燃煤锅炉。

各省市工业煤改气政策汇总

理论上市场空间将逐步扩大:工业锅炉煤改气改造较民用采暖集中改造开始更早,市场空间具备阶段性放量的特征,很大程度上取决于各地对改造蒸吨体量的划定。例如,河北省当前正集中推进淘汰10蒸吨以下小锅炉,预计明年起可能开始淘汰20 蒸吨以下锅炉,从而新释放一批市场空间。远期,河北省可能进一步淘汰35 蒸吨以下锅炉,相当于改造中型到大型工厂所占锅炉市场,从而进一步释放改造空间。

工业端总结:售气贡献高于居民煤改气,锁定用户利好长期气量增长。由于工业端锅炉煤改气已经执行数年时间,相关工业用户用气量陆续进入爬坡阶段,使得相关城燃标的的非居民用气量实现较快增长。但相比开始作业尚未满一年的农村煤改气呈现的效果来看,工业煤改气政策力度和执行效果相对不乐观,预计未来还需要政策的进一步刺激。长期而言,工业煤改气有望锁定大量非居民用户。考虑到非居民用气量当前占我国总用气量的70%-80%,随着经济持续增长,该部分用户有望持续贡献用气量增量。

三、 补贴能力极大程度影响煤改气进度

政府财力以及相应的煤改气补贴水平将在很大程度上影响到煤改气的实际进度,其主要原因在于一次性改造对终端用户造成的一次性投入较为显著。以京津冀地区农户为例,接驳外加燃气具采购,将带来将近1万元的一次性投入。假设补贴力度由当前的8000-9000元/户下降至5000-6000元/户,农户自行承担的成本就将由1000元上升300%至4000元,相当于当地壮年劳动力约1个月的收入。类似的,工业企业对改造投入和用气成本更为敏感,煤改气进度同样取决于政府补贴力度。

京津冀地区受益于高额补贴,煤改气完成度有望达到100%,成为其他地区煤改气改造的参考。禁煤区的设立和补贴政策的落地,推升了农村用户燃烧散煤的成本,并降低了农村用户使用天然气采暖的成本。以廊坊、保定为例,中央政府补助接驳费4000元/户,完全涵盖农户接驳费用;中央政府补贴燃气具2700元/户,地方政府补贴燃气具1000-2000元/户,合计3700-4700元/户,按中档壁挂炉5000元/台计算,基本可以覆盖燃气具采购费用的75%-95%。

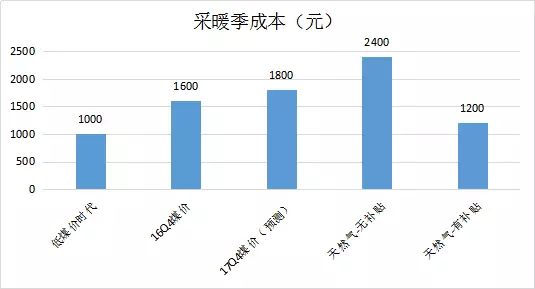

在燃料费方面,2016年冬季河北农村蜂窝煤成本为800元/吨,按每个采暖期燃煤2吨/户计算,户均燃料成本1600元/吨。随着当地设立禁煤区,预计2017年黑市蜂窝煤价将会提升,假设上涨10%-15%,暂且以900元/吨来计算,对应户均燃煤成本1800元/吨。与之相比,农户采暖季用气量需求约1000方/户,用气价格2.4元/方,即使不考虑补贴,户均用气成本2400元与黑市煤价相比略高,若考虑政府1200元/户的年用气补贴,户均用气成本1200元/户,已经低于2016年的燃煤成本。

河北农户冬季采暖燃料成本对比(元/采暖季)

补贴效果总结:相对之前政府出现明显补贴下调、拖延现象的,主要是光伏、风电等可再生能源补贴,故市场对此次政府补贴的总体信心还不充足,然而,此类政府补贴均为针对非居民端企业,并且农村煤改气接驳改造和设备销售直接关乎民生保障工作,且作为一项政治任务来做,其性质大有不同。若政府补贴到位不及时,很可能导致相关城燃公司接驳业务完成度不达预期,从而导致农村居民冬季采暖受到影响。再加上目前大规模的政策推出来支持煤改气的发展,因此此次政府对于煤改气补贴将采取积极协调、及时下发的态度。以百川能源在固安县的煤改气工程为例,2017年年后3月开工,4月有工程确认完工,8月初确认收到政府补贴,整体账期略超过3个月,反而显著低于城市内生接驳的账期。所以我们认为此次补贴将会较为及时到位并推动煤改气按时完成。

(本文转自元邦财智)