摘要:自6月12日补贴新政实施后,动力电池向高能量密度方向发展的趋势更明显,带动三元软包电池快速发展。

2018年是新能源汽车发展的关键之年,在补贴新政实施的背景下,动力电池行业又呈现怎样的特点?锂电大数据根据起点研究院(SPIR)数据整理了2018年1-7月动力电池装机量数据,以供行业参考。

补贴新政实施,三元软包黑马杀出

自6月12日补贴新政实施后,动力电池向高能量密度方向发展的趋势更明显,带动三元软包电池快速发展。

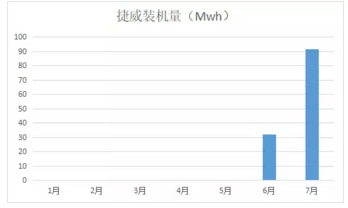

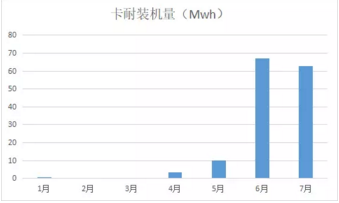

由上图可知,与1-4月相比,卡耐、捷威两家三元软包企业的装机量实现大幅增长。

捷威7月装机量蹿升至第5

6月捷威装机量排名第11位,打破了1-5月装机量低迷的局面,7月捷威装机量环比增长了187%,排名到第5位,补贴新政实施后,捷威的装机量实现了迅速蹿升。

捷威分析师李金山向锂电大数据表示,公司装机量增长的主要原因是6月补贴新政实施后,搭载捷威锂电池的高续航车型开始量产上市。

据捷威方面介绍,补贴新政实施后,捷威依托技术优势,将主推产品迅速切换为续航300公里及400公里以上的动力电池系统产品,并于今年5月份实现量产。同时,搭载该动力电池系统的新能源汽车于6月份推向了市场,这是新补贴政策实施后首批上路的新能源汽车。

除却政策原因,装机量迅速蹿升的另一个原因是高续航车型奇瑞小蚂蚁3月份上了305批公告,五、六月份开始集中量产供货,并于7月24日正式上市。

事实上,捷威产能及销量的迅速提升与其多年积累的技术和质量体系优势密不可分,捷威坚持三元软包的发展路线,并把主攻目标放在乘用车领域,随着政策向高能量密度方向发展,三元软包电池在乘用车领域的优势将显现。

目前捷威自主研发的软包电芯能量密度已达到245Wh/kg。预计在2020年,单体能量密度将达到300Wh/kg、系统能量密度达到220Wh/kg。公司主要客户有长安、奇瑞、东风、上汽、吉利、长城、广汽、江淮等。

产能方面,捷威目前已建成1.5GWh,预计2018年底将达到2.5GWh,同时捷威将根据行业发展情况及市场占有率目标来制定未来产能规划,预计到2023年新增38GWh产能,累计产能达到39.5GWh。

卡耐6、7月装机量跃居前十

另一家三元软包电池企业卡耐也在近两个月取得了不俗的装机量成绩,6、7月份,卡耐的排名分别是第6位和第7位,在此之前,卡耐从未进入前十。

事实上,卡耐是国内最实现批量提供三元软包电池的企业之一,经历了几年的蛰伏,在三元软包快速发展的背景下,卡耐迈入了快速发展的快车道。

在今年4月,卡耐高调宣布将通过扩大规模、材料优化、智能制造等手段,实现产品成本每年以15—20%的速度下降,由此可见其在动力电池领域的雄心。

而卡耐的底气,在于其在资本、技术、客户积累方面形成的综合优势。卡耐由中国汽车技术研究中心与日本英耐株式会社等共同出资成立,一方面拥有汽车行业的背景,一方面拥有日本的技术基因。值得一提的是,卡耐还获得了科陆电子的资金导入。

目前,卡耐已量产的三元软包电芯能量密度为220Wh/kg,今年计划量产产品能量密度达到250Wh/kg。预计今年年底产能释放后,总产能为6GWh。未来两年产能计划扩至10GWh,并于2020年实现单体能量密度为300Wh/kg。

TOP10格局未定、万向强势而来

2018年1-7月动力电池装机量排名前十的企业分别是宁德时代、比亚迪、国轩高科、孚能、力神、亿纬锂能、比克、国能、万向A123和智航,整体来看,第一梯队的宁德时代和比亚迪龙头地位已不可撼动,第二、三梯度略有小幅变动。与去年相比,前十的企业基本没有变化,除了沃特玛跌出前十外,万向A123跃入了第9。

2017年度,万向A123的排名还是第21,今年以来,万向A123的表现堪称行业黑马,背靠实力雄厚的万向集团,万向A123发展潜力不可小觑。

今年年底,万向集团投资2000亿元的创新聚能城项目将开工,项目包括锂电池、新能源乘用车、国际金融科技社区、智慧城市CBD社区、研究院等12个重点建设项目。大手笔投资背后,将带动万向A123迎来快速发展。

目前,万向A123把主攻目标放在乘用车市场,同时重点发展48V锂电池,其48V混合动力系统市场份额已占到全球第一。其电池类型主要以三元软包和磷酸铁锂为主,目前共计产能4GWh。其中量产的三元软包电芯能量密度为260wh/kg,磷酸铁锂电芯则达到了160wh/kg。

近年以来万向A123投入大量的精力加速高比能电池的研究工作,按照规划,到2019年将实现能量密度280Wh/kg的产品量产,到2020年能量密度达到300Wh/kg,到2022年达到350Wh/kg,到2025年达到400Wh/kg。

(本文转自锂电大数据,如有版权问题,请联系小编)