液化天然气(LNG)项目作为天然气资源的一种转移 方式,有效地突破了资源的地理距离限制,将资源富余地 区的气态天然气转化为液态天然气输送到资源缺乏地区。 但是,近年来,随着国际能源市场供需形势的逆转和全球 经济发展速度的放缓,LNG同样面临供大于求的局面。截 至2017年6月,美国已批复LNG出口项目11项,其中在建7项,待建4项;加拿大已批复LNG出口项目4项,均处于待 建状态。北美LNG项目如何进展,可通过分析项目的价格生存空间进行判断。

LNG项目运营模式

在整个LNG产业价值链中,LNG的业务定位决定着项目风险和运营模式,目前主要石油公司LNG项目的商业运营模式主要有两种:一种是销售模式,一种是收费模式。

1.1 销售模式

当LNG项目采用销售模式时,项目公司作为LNG产业链的运营主体,与上游原料气供应商签订长期的原料气采购合同,与中游管道公司签订长期“照付不议”的管输合同,与下游天然气用户签订期限不等的供应合同,同时根据自身状况和LNG销售合同类型,决定是否委托船运公司签订长期运输合同。项目公司负责原料气采购、管输、液化,LNG船运、销售、市场等一系列业务,承担整个产业链可能面临的各类风险,获取整个产业链各环节的预期收益。

1.2 收费模式

当LNG项目采用收费模式时,项目公司仅作为LNG产业链的一个环节。下游天然气用户或者LNG产品销售商 在资源地市场自行选择天然气资源,与上游开发商签订长期的原料气供应合同,自行组织LNG船运或者委托LNG 公司代为组织。下游天然气用户与LNG公司签订液化收费 协议,委托LNG公司液化天然气。LNG公司仅负责天然气 液化,向委托方收取液化费,不参与原料气采购、运输和LNG产品销售。LNG公司仅承担较低的LNG液化业务风 险,只要生产线保持一定的运营负荷,即可获得稳定的液化业务收入。

可见,LNG项目的投资决策首先要确定业务定位, LNG公司在不同商务模式中担任不同的角色,承担不同的 风险,获取不同的效益。在液化收费模式中,LNG项目的 收益以液化费体现,液化企业的收益基本与上游原料气价和下游LNG销售价格无关。在销售模式中,LNG项目的 收益由液化产品和原料气的购销价差体现,企业收益不仅与上游原料气价相关,更与下游LNG产品市场价格相关, LNG公司作为整个价值链的主导者,需要拥有较强的运营销售能力,企业效益需要各环节共同保障。

LNG项目投资水平分析

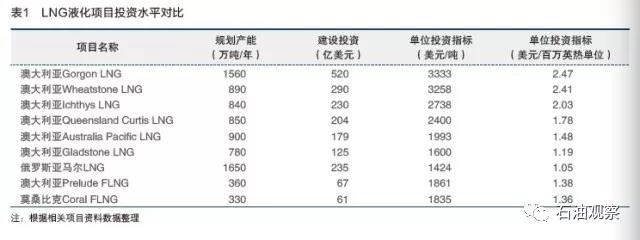

不管是销售模式还是收费模式,研判LNG项目的可行 性,首先要关注项目的建设投资水平。近年,在建或已投 资决策的LNG项目单位投资指标显示,不同项目的投资水平差异较大,投资水平是决定液化项目获利能力的首要因素。其次,LNG产品液化方式、建设地点、建设管理等都会对建设投资产生影响。

大型LNG项目装置的建设基本采用模块化设计,可 以在管廊、工艺等环节严格控制建设成本。模块化设计的 俄罗斯亚马尔LNG项目位于北极圈内,自然环境恶劣, 缺乏社会依托,单套装置能力为550万吨/年,单位建设投资1424美元/吨。澳大利亚惠特斯通(Wheatstone)项目设计规模890万吨/年,单位建设投资3258美元/吨;高庚(Gorgon)项目拖延多年,劳工纠纷,成本超支,单位建设投资达到3333美元/吨。对比亚马尔项目与高庚项目,两个项目液化规模相当,后者的建设投资水平高出150%。莫桑比克CoralFLNG项目液化船的生产规模330万吨/年,单位投资1853美元/吨(见表1)。

北美原料气价格水平分析

北美地区天然气资源丰富,原料气价格不受政府监管,完全由市场供给和需求决定。在美国,LNG项目原料气价格主要挂靠亨利中心(HenryHub)价格和纽约商业交易所(NYMEX)天然气期货合约价格,其水平高低受天然气资源及项目开发进程影响。在加拿大,天然气储量、生产与交易主要集中在加西部,艾伯塔能源公司(AECO)通过该省南部大型存储中心为生产商和购买方 提供天然气交易服务,原料气价格基本与AECO价格关 联。加拿大对外天然气出口只输往美国,所以AECO价格与亨利中心价格、NYMEX价格具有紧密的联动关系。由 于加拿大天然气出口目的地唯一、天然气资源丰富、天然 气开采供应成本低、天然气生产商众多以及天然气市场和 管网相对发达等因素,多年来AECO气价一直低于亨利中心气价。

近年来,亨利中心价格与WTI油价的关联性较小, 尤其在2009年之后,两者的价格相关性进一步减弱(见图1)。

因此,要建立北美原料气价格与油价的关系只能从其他方面着手。

通过2013年1月-2017年10月的亨利中心和AECO天然气价格、WTI和布伦特油价的对比发现,AECO天然气 价格略低于亨利中心价格和NYMEX价格,近年基本维持 在0.6美元/百万英热单位上下的价差(见图2)。

反映原料气与原油价格的关系,可选择该区间内数 据,建立价格比价关系式。那么,北美原油和天然气、不同天然气结算点之间就可形成如下数据关系:亨利中心价格=WTI油价/20AECO价格=亨利中心价格-0.6WTI油价=布伦特油价-5当然,如果价格分析数据选择的时间区间不同,各类价格之间的挂靠系数或者升贴水大小也不相同。以WTI油价与布伦特油价为例,2016-2017年,两者的贴水约为2美元/桶。近期的数据规律需要综合新情况判断,力求较合理地预判项目未来运营情况。

国际市场LNG产品价格现状

2016年,亚太地区进口LNG占世界LNG贸易总量的70%,主要来自卡塔尔、澳大利亚、马来西亚、印度尼西亚、俄罗斯、巴布亚新几内亚等地,美国LNG供应只占亚太地区进口的0.29%。

4.1 LNG长贸合同呈现几个新特点

目前,亚太地区LNG产品长贸合同定价基本以日本一 揽子进口原油(JCC)价格为基准,部分项目会参考气体出口地的气价,例如美国的亨利中心天然气价格,最终形 成一种混合型的定价公式:

LNG到岸价格=A×JCC价格+BLNG到岸价格=60%×(A×JCC价格+B)+40%×(C×亨利中心价格+D)式中A、C分别为挂靠油价和气价的系数,B、D为常数项。A、B、C、D的大小由购销双方根据市场行情谈判确定。

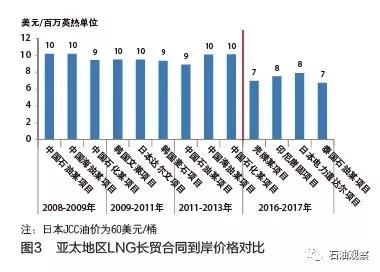

实际执行的合同中,多数LNG产品长贸合同挂靠一定月度区间的平均油价,可能是3个月、6个月、9个月或者12个月。选择以往月度期内的平均油价作为LNG产品价格的基准油价可以有效平抑LNG贸易价格的波峰和波谷,从而减少价格上涨过快造成的下游用户负担,也可减轻因价格急速下跌对上游用户生产安排的不利影响。近10年,亚太地区LNG长贸合同经历了不同发展时期:2008-2012年是LNG长贸合同的活跃期,10多项LNG长贸合同完成签订;2013-2015年是冷冻期,基本没有新的长贸合同达成协议;2016年至今属于缓慢复苏期。活跃期内签订的长贸合同挂靠JCC油价的系数基本在14%以上,最高可达 16%,常数项在0.4~0.74美元/百万英热单位之间;复苏期内挂靠系数下降到11%~12%,常数项大小因项目情况各不相同。2016年起的复苏期呈现如下新特点。

(1)合同价格水平明显降低。2016年后签订的LNG长 贸合同,在JCC油价40~80美元/桶条件下,对应挂靠系数相对于活跃期价格公式的系数下降了1/3(见图3)。

(2)合同期限进一步缩短。2016年以来,亚太地区 签订了多项5~15年的长贸合同,很多LNG购买方只接受5 年的短期合同。相对于活跃期内动辄20年、25年的长期合 同,现阶段购买方对10年期以上的长贸合同缺乏兴趣。

(3)价格公式挂靠类型多样化。除了传统做法,例如亚太采用挂靠JCC油价定价公式,北美出口LNG采用的和JCC油价混合定价公式,另外,欧洲市场开始直接挂靠布伦特油价,北美市场开始直接挂靠亨利中心气价或者同时签订两种价格公式,交付时以价低者为准,即,LNG到岸价格=A×亨利中心价格+B,或者LNG到岸价格=C×JCC。原料气价格开始在LNG长贸合同中发挥作用,资源地

原料气价格一定程度上决定着LNG产品的价格。

4.2 未来5年LNG到岸价格挂靠系数预期

根据IHS等相关机构的预测,未来5~7年全球LNG产能将激增50%,达到4亿吨/年以上;同期全球LNG需求增量最多1亿~1.2亿吨,未来LNG市场供需必将影响长贸合 同的议价能力。

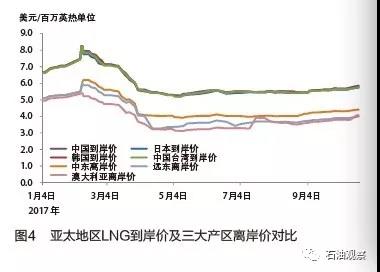

2017年,中东、远东和澳大利亚3个主要产区的LNG离岸价格下降较大,基本在4美元/百万英热单位的水平(见图4),中国、日本、韩国和中国台湾地区LNG到岸价格在5.2~8.3美元/百万英热单位之间。综合原有活跃期签订的高价长贸合同和现有低价现货情况,对应JCC油价估算LNG到岸价格的挂靠系数在9%~15%之间。结合LNG贸易公司对亚太地区潜在LNG购买方的需求调研结果,预计未来5年,LNG长贸合同到岸价格挂靠JCC油价的系数在10%~12%之间;短期内,亚太地区用户乐意接受的LNG 长贸合同价格,到岸价格公式JCC油价挂靠系数为11.5%。

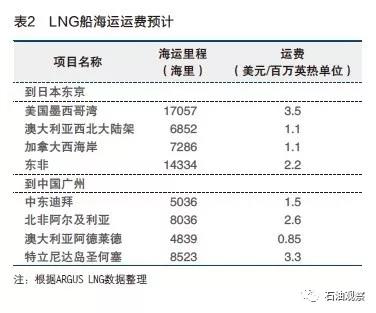

4.3 海运里程影响北美不同地区LNG项目

LNG的海运费与国际市场供需形势和LNG运输船保有量相关。加拿大西海岸距离日本的海运里程约7286海里,LNG船运费1.1美元/百万英热单位;美国墨西哥湾距离日本的海运里程在17000海里以上,LNG船运费达3.5美元/百万英热单位。仅看海运成本,相对美国东海岸和墨西哥湾地区的LNG项目,加拿大、美国西海岸的项目竞争优势明显。亚太地区LNG产品的主要供应来源地澳大利亚、中东等地的运输成本低廉,美国墨西哥湾的LNG产品竞争力仍然较弱。北美LNG项目所处地理位置及其面对的销售市场,是此类项目投资决策的一个关键因素(见表2)。

LNG项目价格生存空间分析

在全球LNG供需形势影响下,北美地区原料气价格走势、主要消费地LNG长贸价格接受水平、资源国财税政策以及LNG项目建成投产后拟采用的运营模式共同决定着该地区LNG项目的发展。如果新建LNG项目采取收费模式运营,纯加工厂属性的LNG项目首先需要满足项目投资者所要求的最低投资回报。在北美地区,液化加工厂项目与油气输送管道同样属于政府管制类的垄断行业,投资者回报水平被固定在较低标准。目前,加拿大和美国受管制天然气资产投资回报率在5%~7%之间,LNG项目与天然气管输、燃气服务项目投资回报率类似,即应在6%左右,否则将无法吸引投资者青睐。

5.1 LNG项目的基准成本估算

气源成本、LNG工厂投资水平确定后,结合LNG液化工程可能的运营成本、资源国财税政策和投资者期望的收益水平,即可确定LNG项目的静态基准成本,只有LNG 产品在市场上的价格大于项目的静态基准成本时,项目才具备生存的空间。

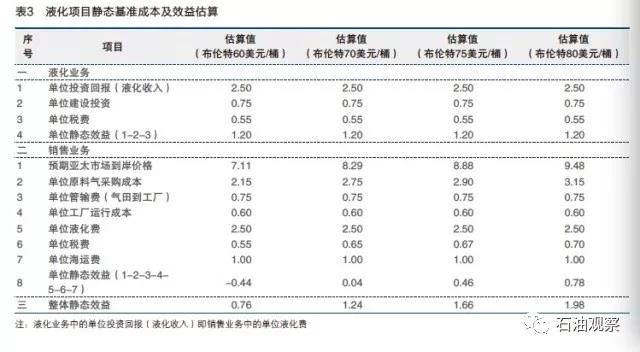

假设某LNG项目采用独立的收费模式,销售业务在液 化厂之外运作,模拟分析北美地区LNG项目的价格生存空 间,具体参数如下:(1)生产规模1000万吨/年,生产期30 年,由于规模大、运营期长,单位产量建设投资可以保持较低水平,约0.75美元/百万英热单位;(2)原料气采购成本按上述北美原料气与油价的比价关系计算;(3)北美内陆省份的气田至沿海LNG厂的运费为0.75美元/百万英热单位;(4)LNG厂液化运行成本0.6美元/百万英热单位;(5)在6%基准收益率下,LNG厂投资的单位回报(液化费收入)约 2.5美元/百万英热单位;(6)前往亚太地区的海运费为1美元/百万英热单位;(7)LNG到岸销售价格按照与JCC油价挂靠系数11.5%考虑。

根据项目基准成本和最低投资回报测算,如果未来油价无法达到70美元/桶以上,或者LNG到岸销售价格无法达到11.5%以上的JCC油价挂靠系数,那么此类液化项目不具备市场生存的空间,从而无法让投资者做出相应的投资决策(见表3)。

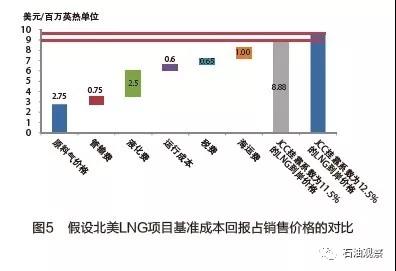

如果2025年后国际市场布伦特油价保持70美元/桶的水平,则LNG液化项目对应的基准成本和回报要求如图5所示,其中液化费由单位投资、工厂单位运行成本、投资者最低回报下液化厂应收液化费收入构成。 如果项目选择销售模式,液化厂不单独收取液化费, 液化厂运行成本和折旧全部纳入项目运行总成本,那么该项目的收益高低完全依赖于项目经营的整体效益实现结 果。液化项目的投资风险全部依赖于LNG产品价格,投资者无法首先收取固定回报收益。

5.2 北美LNG项目经济性的决定因素

综上所述分析,目前北美地区LNG项目的经济性取决 于以下几个方面。

一是天然气原料气的价格能否维持在2~3美元/百万 英热单位水平。北美地区天然气资源丰富,尤其是美国页 岩气的大规模低成本开采,使美国由天然气进口国转变为 出口国,加上加拿大丰富的非常规天然气资源储量,该地 区天然气长期稳定的低价格具有坚固的资源基础。但是投 资者对投资回报的考虑影响着资源开发的整体部署和节奏,从而影响原料气的价格。

二是LNG项目距离气源地的远近。北美地区天然气管网发达,天然气运输基本不存在障碍,但是新建管道受联邦政府和州政府法律法规以及原住民诉求等外部条件约束。当资源地距离主干管网较远时,上游开发项目需新建短途管道,再经干线管网输送至沿海港口区域的LNG工厂。气源地至液化厂的距离远近一定程度上影响着LNG产品成本。

三是LNG项目建设投资水平和投资者要求的最低收益水平。澳大利亚等地的很多LNG项目因为劳工纠纷、 政府行政批文、建设施工管理等多方面原因,造成陆基项目建设投资远超海上浮式LNG项目造价。因此,优化设 计、良好的建设项目管理和风险预期及规避,都是项目建 设过程应该重视的问题,成本投资控制得好,可使项目的 获利空间进一步加大。除建设投资以外,液化费水平还受 投资者对项目的回报期望影响,如果LNG项目不能带来 类似行业市场的平均回报率,投资者就会放弃此类项目转向其他行业。

四是项目不同类型运营模式的税费负担。美国与加拿 大的法律体系健全,市场规则完善,财税制度透明,政府管理规范。LNG项目是单纯的液化加工企业,还是液化销售一体化的企业,决定着其适用的税率水平。

五是LNG产品的实现价格。LNG项目是否可行、能否生存,最重要的影响因素是LNG市场行情,LNG销售 实现价格最终决定着项目命运。原则上,LNG项目在做出 最终投资决策之时,应该与潜在购买方就销售协议相关内 容达成共识,基本落实销售价格公式。从目前市场情况来 看,11%左右的JCC油价挂靠系数使北美很多LNG项目搁置,只有JCC油价挂靠系数恢复到12%以上,此类项目才 能迎来发展的春天。

(本文转自《国际石油经济》2018 vol.26 No.2)